つみたて投資枠

〈長期厳選投資おおぶね(米国)〉成長投資枠

〈おおぶねシリーズ〉

SBI証券が厳選する

長期投資×好実績

ファンド

※長期厳選投資おおぶね(米国)

※2023年12月に選出

楽天証券が厳選する

安心して長く運用を

任せられるファンド

※長期厳選投資おおぶね(米国)

※2024年12月に選出

投資の力で日本を豊かにしたい

そんな想いから

「おおぶね」は誕生しています

おおぶねは、3,000億円規模の機関投資家向け商品を

そのまま個人でも買えるようにした投資信託です

資産を安心して預けられる

投資信託

「おおぶね」が紹介されました

※(C)BSテレビ東京

※2024年7月22日放送分(CIO奥野一成 出演シーン)

※上記は将来の運用成果を保証または示唆するものではありません。

CIO奥野が出演しました

「おおぶね」はこんな人に

おススメです

- プロ投資家のサポートを受けながら

納得感を持って投資を始めたい - 投資のプロや上級者に評価されている

投資信託に自分も投資したい - 短期的な景気動向に一喜一憂せず、

安心して中長期で豊かになりたい - 投資を通じて経済やビジネスを学び、

本業の稼ぐ力も高めたい

今すぐ「おおぶね」を始める

ー シリーズラインナップ ー

−取り扱い販売会社から選ぶ−

つみたて投資枠・成長投資枠の対象商品です。

SBI証券が厳選する「長期投資×好実績」ファンドに選定されております。※2023年12月に選出

楽天証券が厳選する「安心して長く運用を任せられるファンド」に選出されております。※2024年12月に選出

iDeCoの運用実績が15年を超えるSBI証券が厳選するSBI iDeCoセレクトプランに追加されております。

ファンドアナリストが厳選する楽天iDeCoセレクションに追加されております。

「おおぶね」が

多くの投資家に選ばれる理由

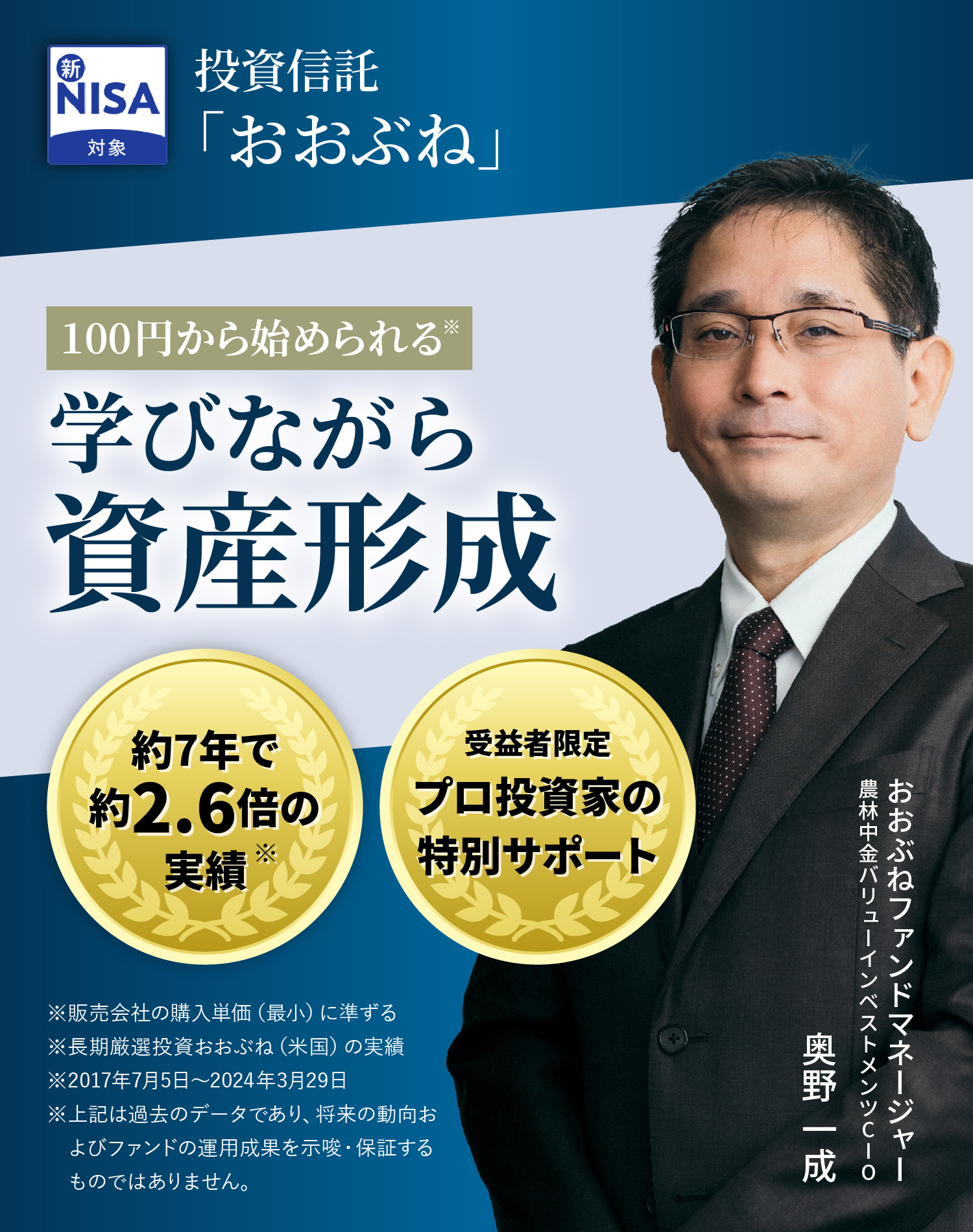

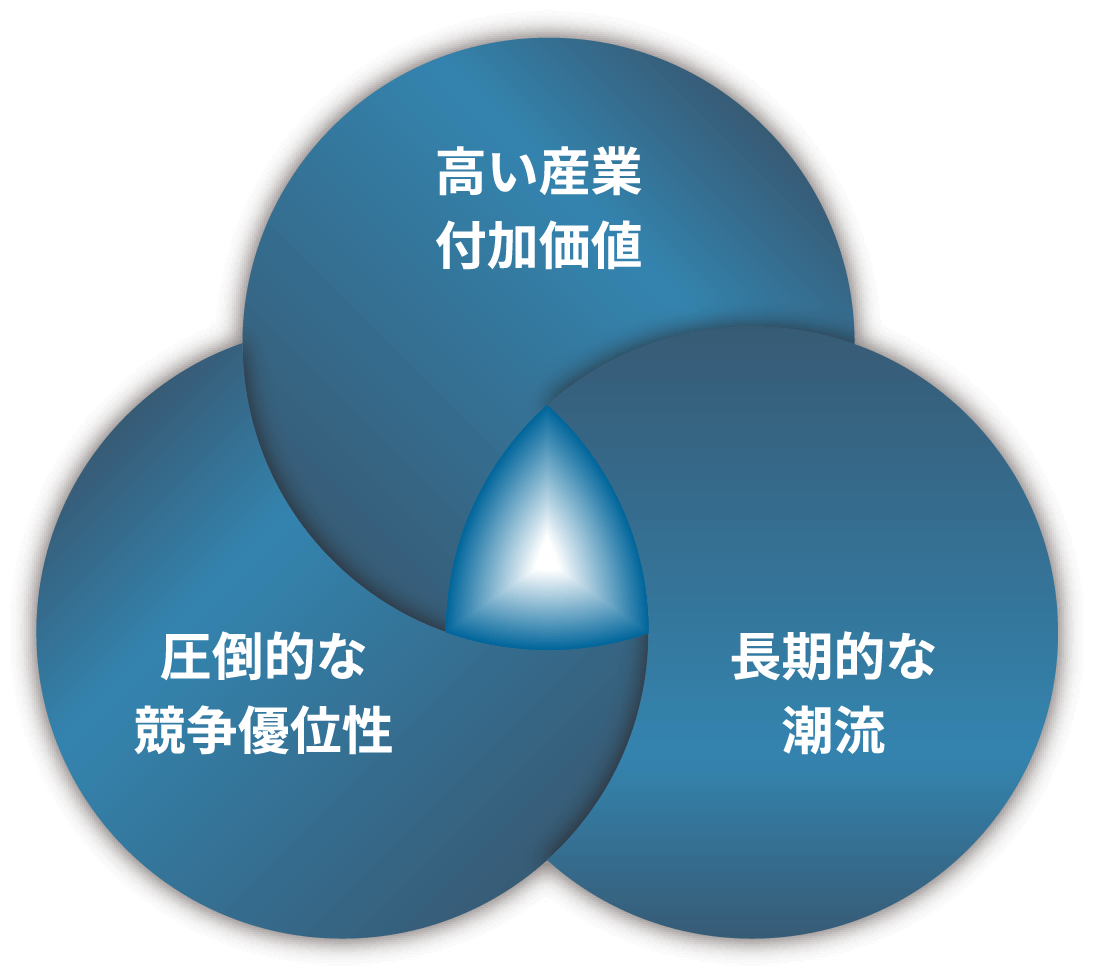

独自の投資哲学

「売らなくていい企業しか買わない」

売らなくていい企業

=構造的に強靭な企業®

だけに厳選投資

付加価値

製品やサービスが本当に世の中にとって必要とされているかが重要です。時代とともに変遷する「価値」はもちろん、人間の根源的な欲求に根付いた普遍的な「価値」にも着目します。

競争優位性

競合企業に勝負したくないと思わせるほどの圧倒的な強さを持っているか、高い参入障壁を築けているかを徹底的に確認します。誰でも参入したり提供できるものであれば、コスト競争が働き、利益を出し続ることはできません。

潮流

おおぶねでは人工知能や自動運転など短期的なブームや未来予想には惑わされません。人口動態など、より確実性の高い普遍的で不可逆的な変化を確認します。

まで行い3つの条件を徹底的に吟味します

「売らなくていい企業」に投資をすれば、

日々の株価に一喜一憂せず、

安心して企業の成長を

見守っているだけでいいのです。

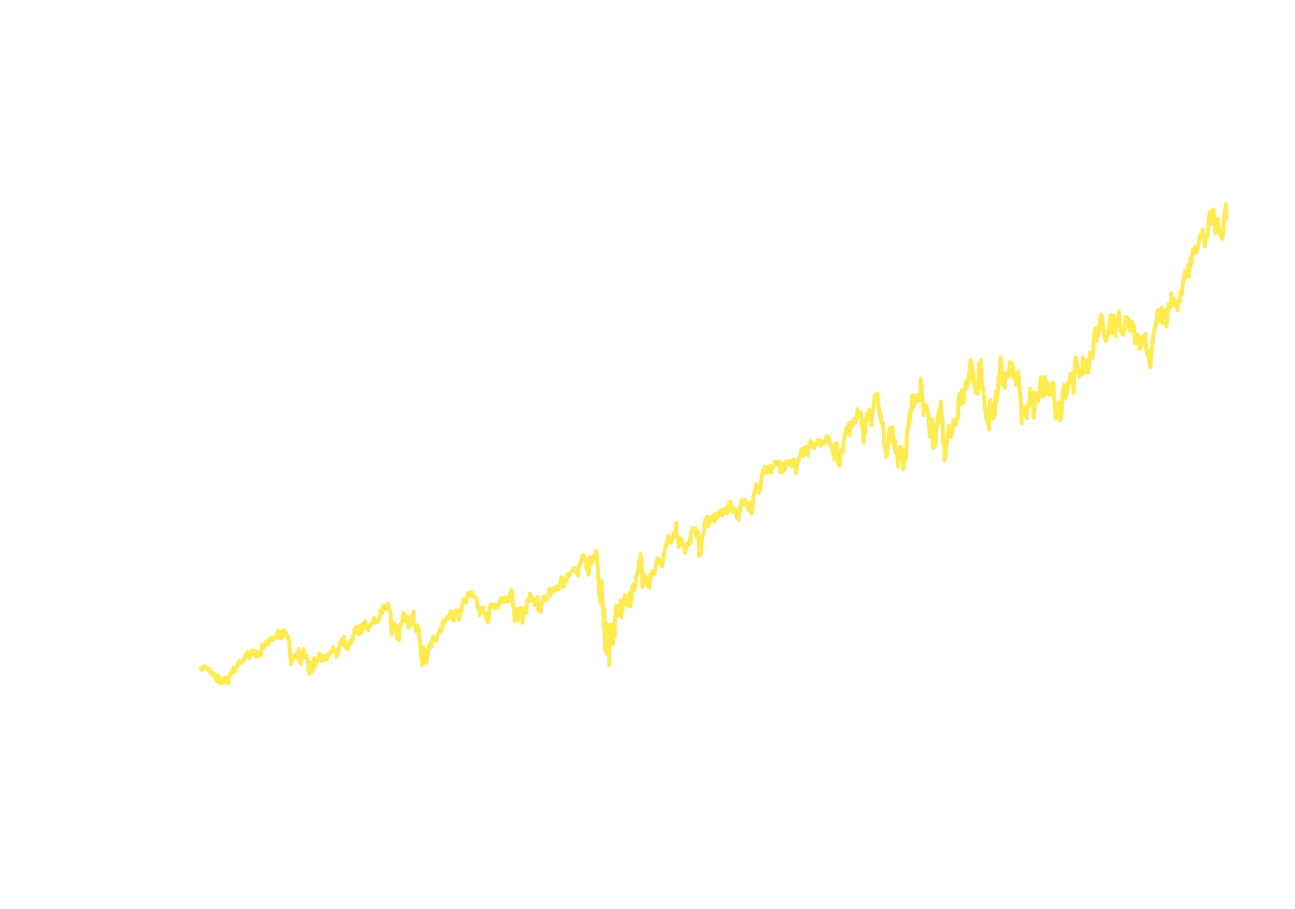

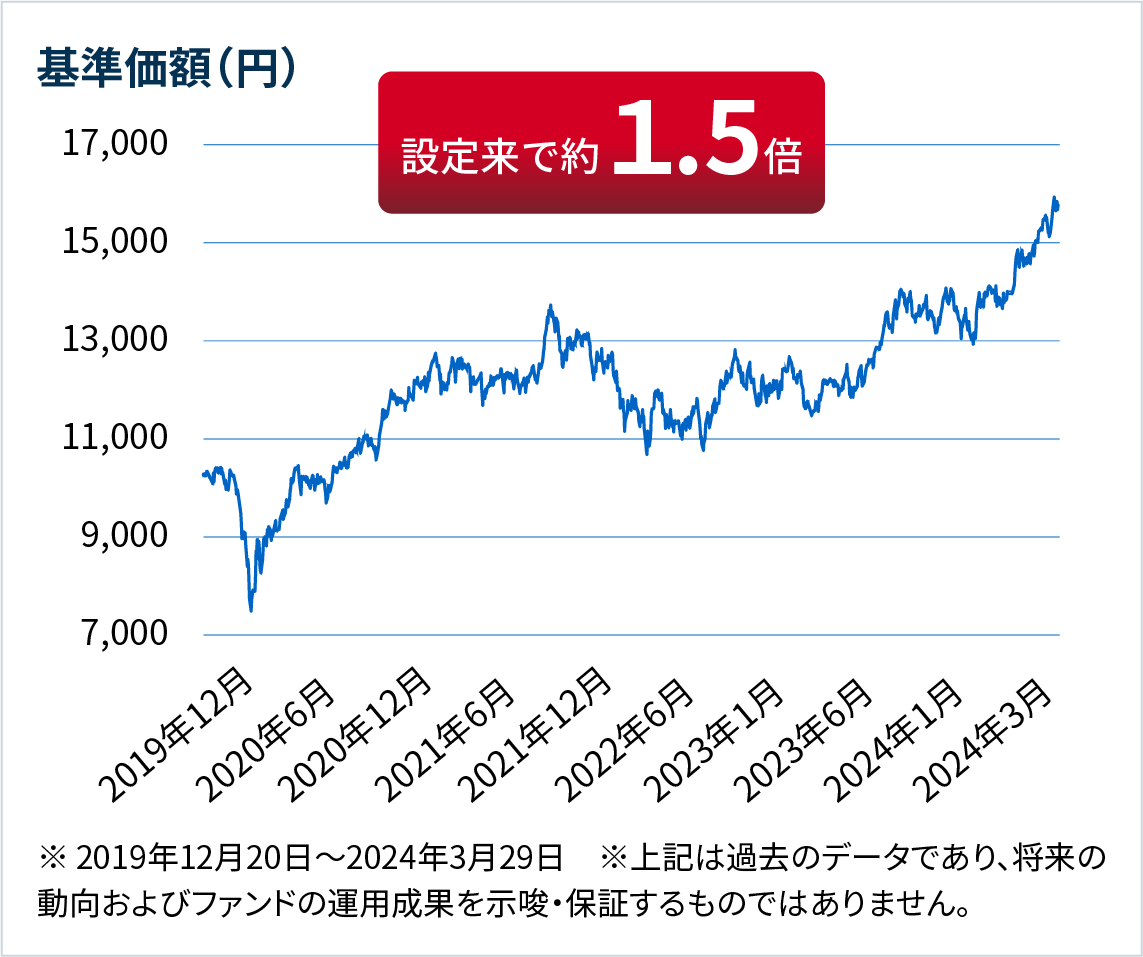

リスクを抑えてリターンを狙える

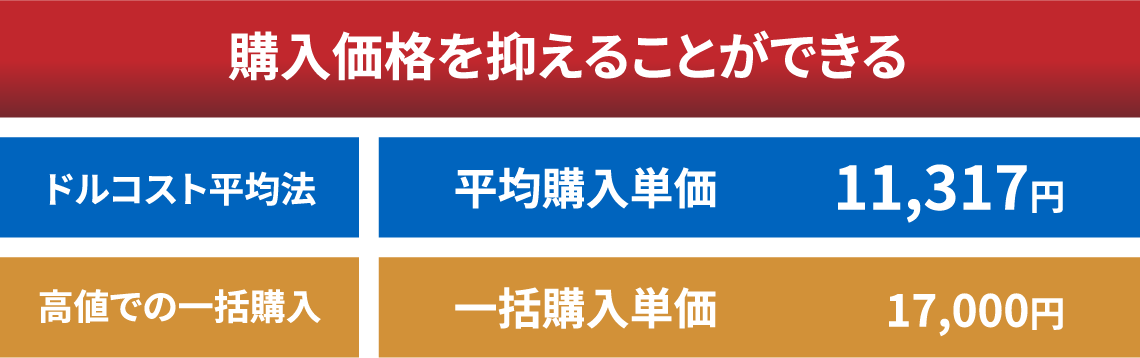

安心の実績

約7年で約2.6倍の実績

2017年より運用を開始した「長期厳選投資おおぶね(米国)」は、

長期的に安定したリターンを出し続けています。

※長期厳選投資おおぶね(米国)の実績 ※ 2017年7月5日~2024年3月29日

※上記は過去のデータであり、将来の動向およびファンドの運用成果を示唆・保証するものではありません。

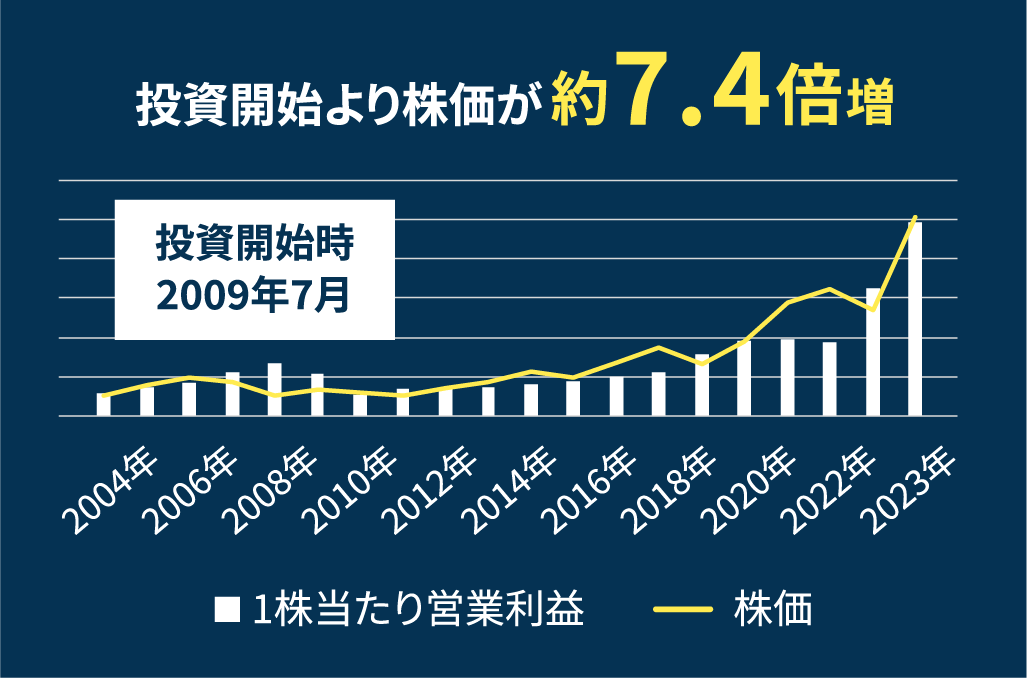

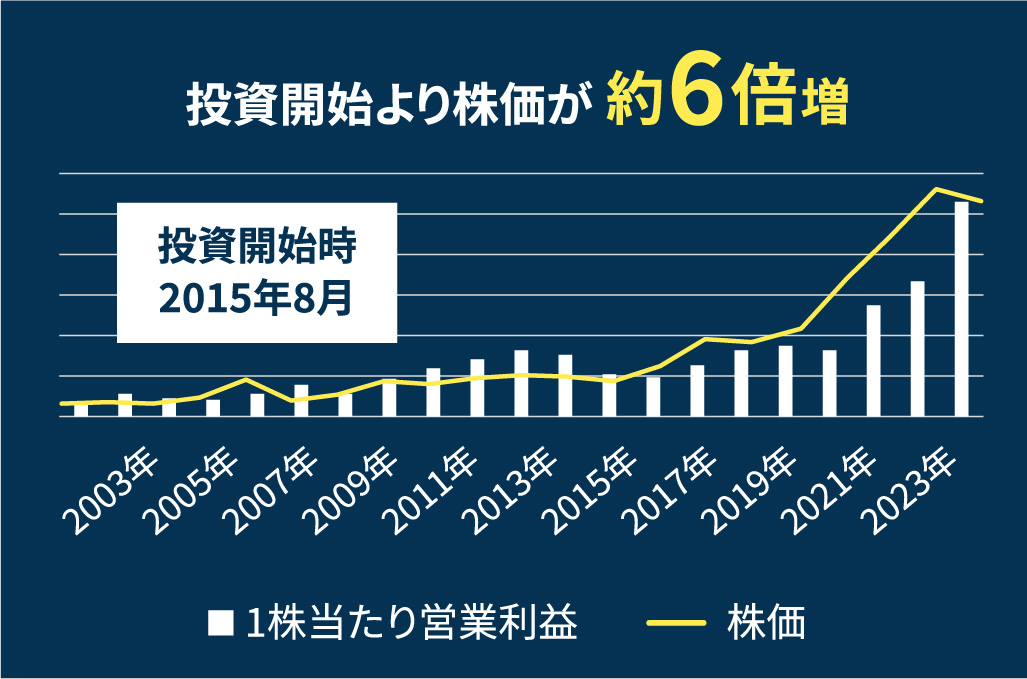

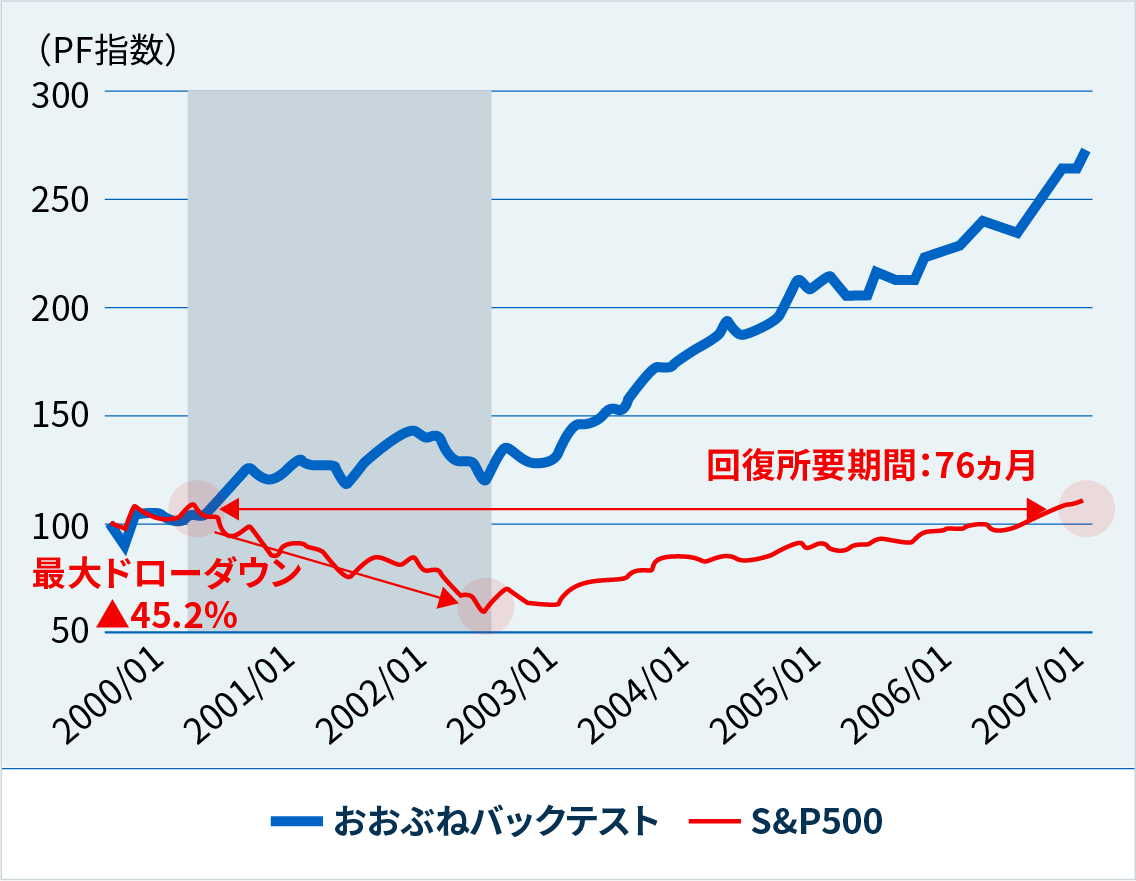

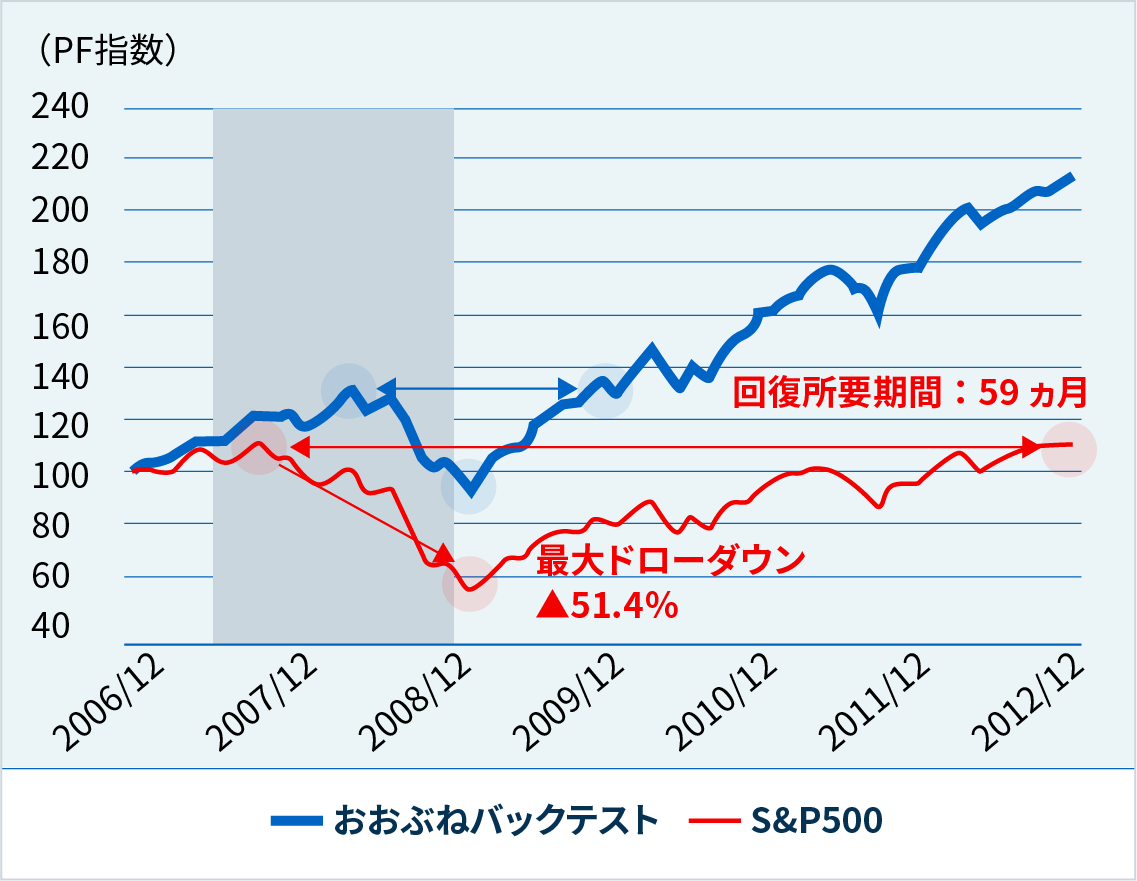

バブルなどの

不安定な相場にも強い

おおぶねの投資企業群は、過去のバブル後の下落局面においても下方耐性を示してきた。

構造的に強靭な企業®であり、利益の成長という実態がある企業を選定していることがその理由だと考えています。

おおぶねオーナー限定

プロ投資家の特別サポート

投資の疑問や不安を

解消しながら

一生モノの教養が学べる

おおぶねでは、投資家の皆様の不安を解消し、安心して投資を継続してもらうためのサポートや投資・経済・ビジネスについて学べる機会を提供しています。

月に1回オンラインで報告会を開催。

今世の中で何が起こっているのか、投資先企業 を選んだ理由や投資家目線のビジネス戦略などを解説。リアルタイムで奥野一成に質問し、お金にまつわる幅広い心配事や疑問を解消いただけます。

おおぶねメンバーズカンファレンス

※上記は個人の感想であり、将来の運用成果を保証または示唆するものではありません。

メンバーズカンファレンスのアーカイブ動画

(直近3回分)や長期投資のプロが執筆する企業分析レポートなど学びになる様々なコンテンツを配信しています。

年に1回メンバーズカンファレンスを特別仕様で開催。おおぶねオーナーの皆様に、ファンドや投資先企業に対する手触り感を持っていただく機会として、弊社が最も大切に考えているイベントです。

「おおぶね」投資家の声

ずっと続いてほしいファンドです

毎月のメンバーズカンファレンスでも、参加者の質問にも一つ一つ丁寧に答えていただきとても近い距離感を感じます。

特に経済的な面での世の中の見方、考え方などが変わりました。

国内外の企業分析は非常に面白く、これを公開してよいのか心配になるくらいでした。お金をとってもよいと思います。自分の仕事に置き換えてお客さんへどんな価値を提供できているか、なども考えるようにもなりました。

長期投資に最もふさわしいファンド。投資の意義を教えてくれるファンド。これから30年、40年とずっと続いて育ってほしいファンドです。

どんな質問にも

答えてくれるので

不安が全くありません

世界中の企業の中から、構造的に強靱な企業を見定めるメソッドは毎回とても勉強になり、仕事上での視点にとても役に立っています。

月1回のカンファレンスでは、受益者からのどんな質問にも真正面から答えてくださるので、投資をしていても、分からないことから起こる不安が全くありません。

投資の運用成績や納得感はもちろんですが、それ以上に投資を通してできる勉強の場として取り組んでいます。

自身のキャリアを磨くヒントにもなる

稀有なファンドです

本当に強い企業だけに投資する一貫した投資方針に安心できるファンドです。

月報や月一度のオンラインカンファレンスを通じて、とにかく丁寧に企業分析の内容を提供してくれるのが魅力です。企業分析の内容を通じて、自分自身の労働市場における位置づけを考えるヒントになりますし、自己投資観点でリターンが得られる稀有なファンドだと思います。若い方にも自身のキャリアを磨いていくヒントとして活用していただきたいですね。

※上記は個人の感想であり、将来の運用成果を保証または示唆するものではありません。

いただいています!

※上記は個人の感想であり、将来の運用成果を保証または示唆するものではありません。

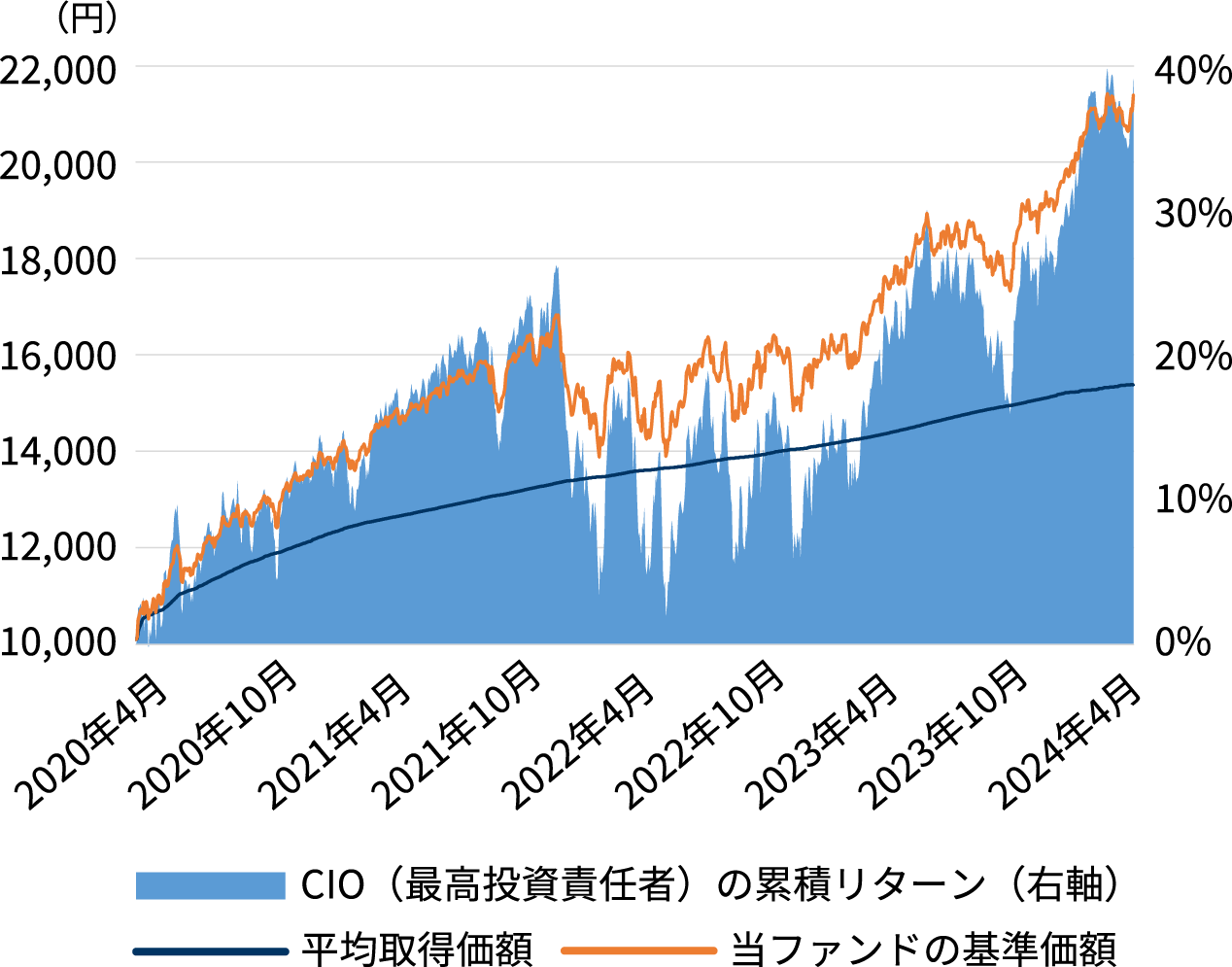

CIO(最高投資責任者)奥野も

皆さまと「同じ船」に乗っています!

おおぶねシリーズの投資先企業の強さには確信を持っており、私自身もおおぶねシリーズの3ファンドに毎日個人資産で投資しており、月次レポートの中で運用成績を開示しております。投資家の皆様と一緒に、投資先企業が着実に営業利益を計上し続け、企業価値を高めていくプロセスを楽しみたいと思っています。まさに投資家の皆様と同じ船に乗っていきたいと考えています。

相場や株価変動を予想して投資のタイミングを計ることは不可能と考えており、自分として最も納得感のある「毎日投資」を実践しています。今後も、「相場や株価変動を予想する」という不可能なことにチャレンジするのではなく、その分「企業価値」を見極めることに時間と能力を集中させていきます。

おおぶねグローバルにおける運用成績

※CIO(最高投資責任者)の累積リターンは、CIO(最高投資責任者)である奥野が保有している当ファンドの平均取得基準価額と当ファンドの基準価額から算出したものであり、将来の運用成果を保証するものではありません。

今すぐ「おおぶね」を始める

ー シリーズラインナップ ー

−取り扱い販売会社から選ぶ−

つみたて投資枠・成長投資枠の対象商品です。

SBI証券が厳選する「長期投資×好実績」ファンドに選定されております。※2023年12月に選出

楽天証券が厳選する「安心して長く運用を任せられるファンド」に選出されております。※2024年12月に選出

iDeCoの運用実績が15年を超えるSBI証券が厳選するSBI iDeCoセレクトプランに追加されております。

ファンドアナリストが厳選する楽天iDeCoセレクションに追加されております。

簡単3STEPで

「おおぶね」を始められます

まずはおおぶねを取り扱う販売会社の口座を開設します。

すでに口座を保有の方はSTEP2からになります。

以下を参考にしてどの商品に投資をするかを決めましょう。

投資したい

長期厳選投資おおぶね

広く投資したい

おおぶねグローバル(長期厳選)

日本企業に投資したい

おおぶねJAPAN(日本選抜)

絞って集中投資したい

長期厳選投資おおぶね

おおぶねグローバル(長期厳選)

広く投資したい

おおぶねJAPAN(日本選抜)

手数料体系がいい

長期厳選投資おおぶね

おおぶねJAPAN(日本選抜)

変動型の手数料体系がいい

おおぶねグローバル(長期厳選)

投資金額を決めて積立開始!

まずは少額からでもOK。一度に投資資金すべてを使って購入するのではなく、定期的に一定金額を、積立てていくことでリスク分散効果が期待できます。

おおぶねでは皆様のリターンを

高めるために

積立投資を推奨しており

「積立専用」の投資信託となっております

なぜ積立?

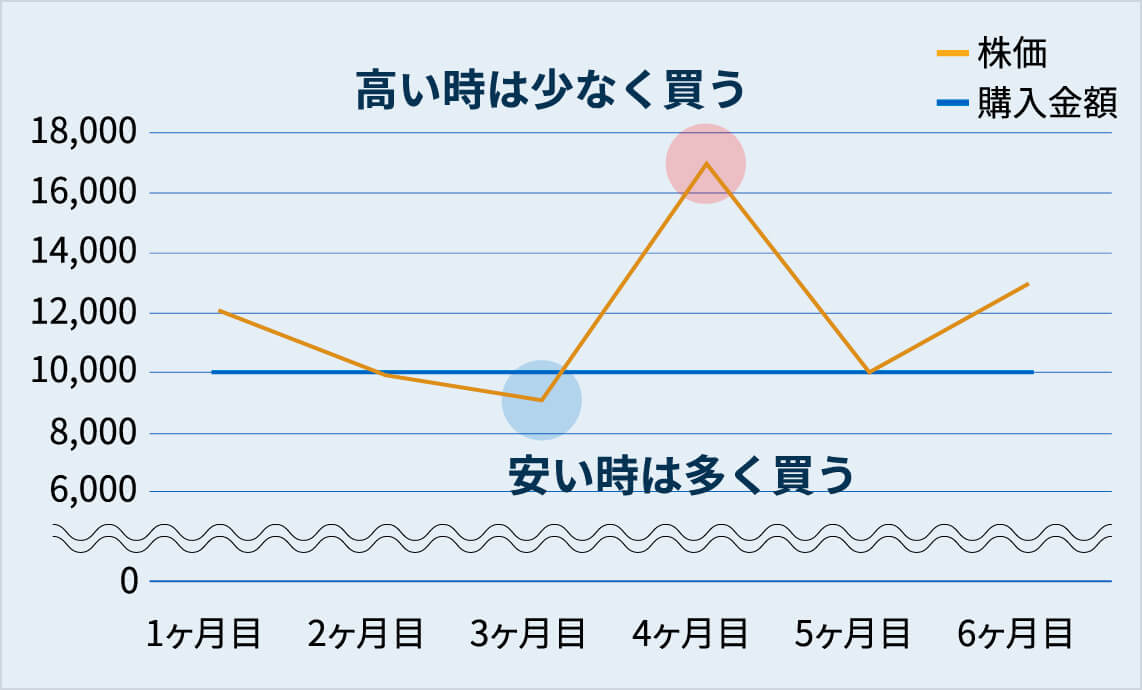

株価は長期的には利益についてくるものの短期的には不安定です。そのため高値で買ってしまうことを防ぐために時間を分散する「ドルコスト平均法」と呼ばれる定額積立購入を推奨しており、積立専用の投資信託となっております。

少額開始でもOK!

「おおぶね」の理解を深めるために

月次のメンバーズカンファレンスに

参加してみましょう!

よくある質問

Q.ファンドのパフォーマンスが知りたい

A.こちらよりご確認頂けます。

長期厳選投資おおぶね

https://www.ja-asset.co.jp/fund/140829/index

おおぶねグローバル

https://www.nvic.co.jp/fund/obune_global/

おおぶねJAPAN

https://www.nvic.co.jp/fund/obune_japan/

Q.はじめるのにベストな

タイミングはありますか?

A.投資のプロですらベストなタイミングを読める人はいません。

タイミングを読むのではなく定期的に時間分散で積立投資を行うことでリスク分散ができます。

(参考:ドル・コスト平均法と呼ばれています)

毎月もしくは毎日で良いので定期的に定額を積み立ててリスク分散をして長期的に成果を上げることをおすすめしています。

Q.手数料はどのくらいかかりますか?

A.詳しくはこちらをご覧ください。

注意事項

- ・本サイトに掲載されている事項は当社のご案内等のほか、投資信託等に関する情報の提供を目的のために当社が作成したものであり、金融商品取引法に基づく開示資料ではありません。

- ・本サイトは投資勧誘を目的とするものではありません。最終的な投資決定は、お客さまご自身の判断でなさるようお願いします。

- ・投資信託は、預貯金とは異なり、預金保険・貯金保険・保険契約者保護機構による保護の対象ではないことにご留意ください。また、投資信託は、クーリングオフ(金融商品取引法第37条の6の規定)の適用がありません。

- ・本サイトの内容は作成時点のものであり、将来予告なく変更されることがあります。

- ・本サイトは信頼できると判断した情報等に基づき作成しておりますが、その信頼性、正確性・完全性を保証するものではありません。

- ・本サイトに掲載された情報により為された判断による行為で発生したいかなる損害に対しても当社は責任を負いません。

- ・本サイトから、リンクやバナーによって他のサイトへ移動できる場合がありますが、移動された先のサイトは当社が運営するものではありません。従って、その内容等につきまして当社では責任を負いかねますのでご了承ください。

- ・投資信託のお取引にあたっては、価格変動等の理由により投資元本を超える損失が生じるおそれがあります。

- ・投資信託をご購入の場合は、販売会社よりお渡しする最新の投資信託説明書(交付目論見書や目論見書補完書面等)に記載している手数料などの諸経費、およびリスク等の内容について必ずご確認のうえ、ご自身でご判断ください。

目論見書ダウンロード

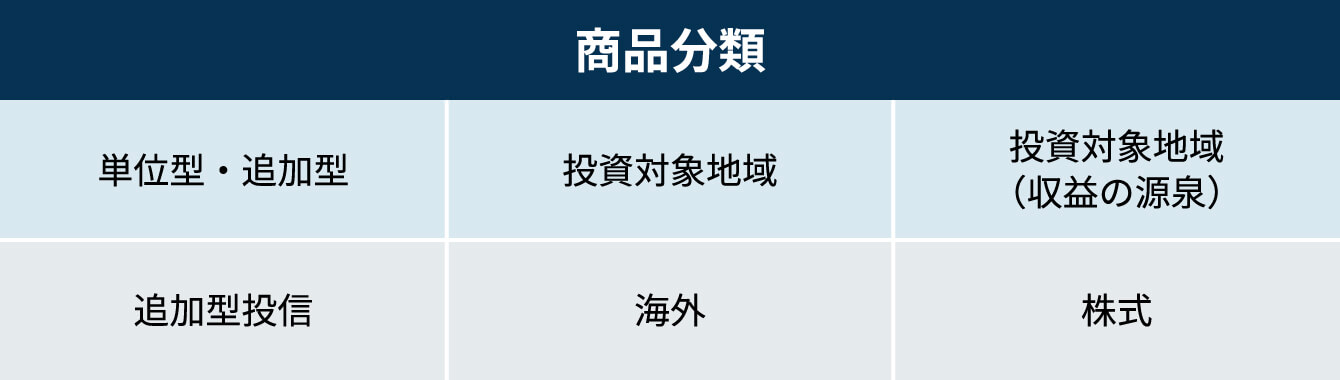

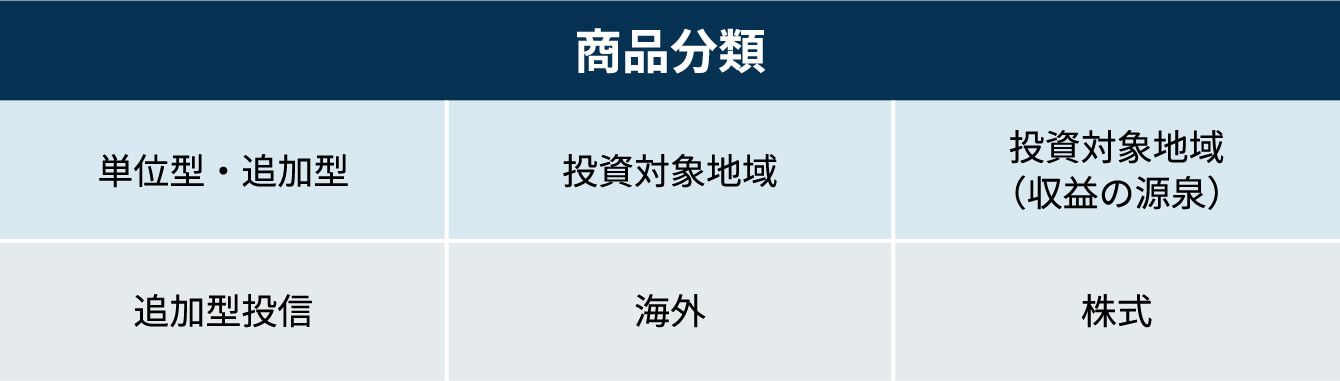

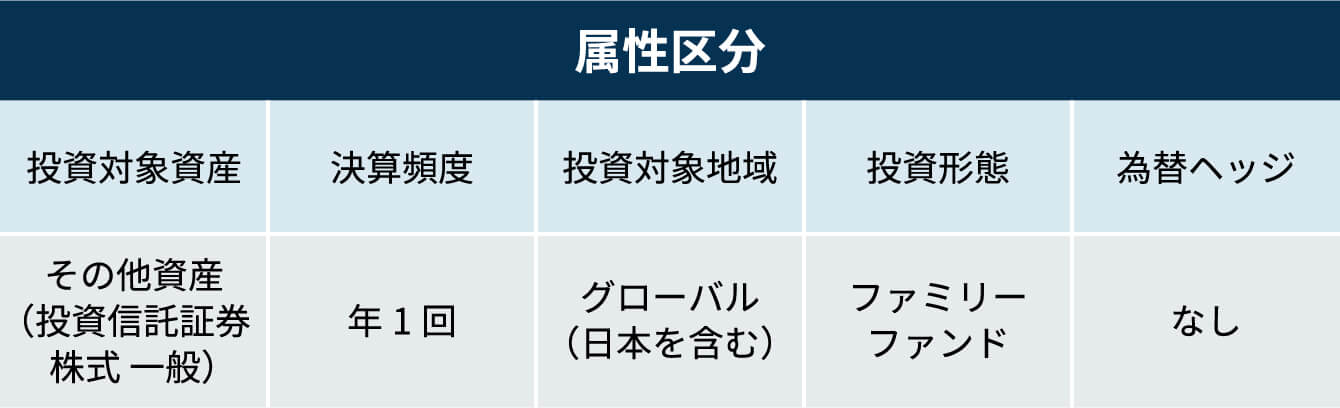

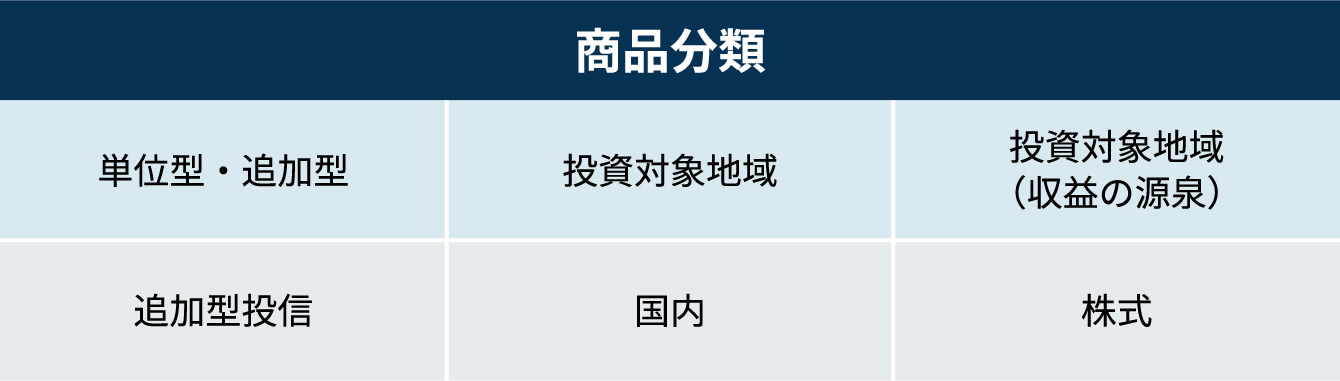

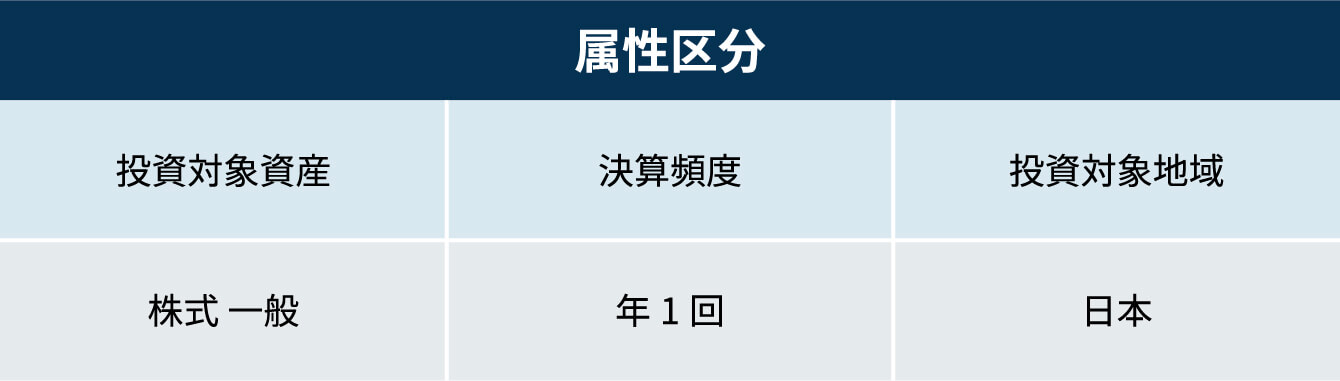

■商品分類および属性区分

※商品分類および属性区分の定義については、一般社団法人投資信託協会のホームページ (https://www.toushin.or.jp/)をご覧ください。

※属性区分に記載している「為替ヘッジ」は、対円での為替変動リスクに対するヘッジの有無を記載しております。

■ファンドのリスク

<基準価額の変動要因>

当ファンドは、値動きのある有価証券等(外国の有価証券等には為替リスクもあります)に投資しますので、基準価額は変動します。運用の結果としてファンドに生じた利益および損失は、すべて投資者の皆様に帰属します。したがって、投資者の皆様の投資元本が保証されているものではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。また、投資信託は預貯金とは異なります。

当ファンドの主なリスクは以下の通りです。

●株価変動リスク

一般に、株式は国内外の景気、政治、経済、社会情勢等の影響を受け、また、個別企業の業績や株式市場全体の動向を反映して価格が大きく変動します。ファンドに組入れている株式の価格が下落した場合には、ファンドの基準価額が下 落する要因となります。また、ファンドが投資する企業が業績悪化や倒産等に陥った場合は、その企業の株式の価格が大きく下落しあるいは無価値となるため、ファンドに重大な損失が生じることがあります。

●流動性リスク

市場規模が小さい場合や取引量が少ない場合、有価証券等を売却する際に市場実勢から期待される価格で売却できず、不測の損失を被るリスクがあります。また、大口の解約申込があった場合など、解約資金を手当てするためにファンドで保有する有価証券等を大量に換金しなければならないことがあります。その際、市場動向や取引量の状況によっては、当該換金にかかる取引自体が市場実勢を押し下げ、通常よりも不利な状況での取引となり、ファンドの基準価額が下落する要因となります。

●信用リスク

組入有価証券等の発行者や取引先等の経営・財務状況が悪化した場合またはそれが予想された場合もしくはこれらに 関する外部評価の悪化があった場合等には、当該組入有価証券等の価格が下落することやその価値がなくなること、 または利払い・償還金の支払いが滞ることがあります。

●為替変動リスクとカントリーリスク

外貨建資産については、当該通貨の円に対する為替変動の影響を受けます。組入外貨資産について、当該通貨の為替レートが円高方向に変動した場合には、基準価額が下落する要因となり、損失が生じることがあります。

また、当該国・地域の政治・経済情勢や株式を発行している企業の業績、市場の需給等、さまざまな要因を反映して基準価額が変動するリスクがあります。

※基準価額の変動要因は、上記に限定されるものではありません。

■ファンドの費用

◇投資者が直接的に負担する費用

<購入時手数料>

・長期厳選投資 おおぶね(米国株式)*1

ファンドの純資産総額に対して年率2.20%(税抜2.0%)を上限として販売会社が定める率を乗じて得た額

*1 確定拠出年金制度に基づく申込は無手数料

※純資産総額は購入申込受付日の翌営業日の基準価額に基づきます。

・おおぶね グローバル(長期厳選)

ファンドの純資産総額に対して年率1.65%(税抜1.5%)を上限として販売会社が定める率を乗じて得た額

・おおぶねJAPAN(日本選抜)

ファンドの純資産総額に対して年率1.65%(税抜1.5%)を上限として販売会社が定める率を乗じて得た額

<信託財産留保額>

・長期厳選投資 おおぶね(米国株式) なし

・おおぶね グローバル(長期厳選) なし

・おおぶねJAPAN(日本選抜) なし

◇投資者が信託財産で間接的に負担する費用

<運用管理費用(信託管理費用)>

・長期厳選投資 おおぶね(米国株式)

ファンドの純資産総額に対し年0.99%(税抜0.9%)の率を乗じた額

・おおぶね グローバル(長期厳選)

基準報酬と成功報酬を合計した額とします。

1)基準報酬

ファンドの純資産総額に対し下記の率を乗じた額

純資産総額の500億円未満の部分…年0.3300%(税抜0.300%)

純資産総額の500億円以上1,000億円未満の部分 …年0.3025%(税抜0.275%)

純資産総額の1,000億円以上の部分 …年0.2750%(税抜0.250%)

2)成功報酬

ハイ・ウォーターマーク(以下、HWM)方式を用いた成功報酬額

HWMを超えた時のみ、その超過額に10.0%(税抜き)を乗じて得た額を1万で除した額に、当該営業日の受益権口数を乗じて得た額とします。

当該営業日の基準価額*2がHWMを超えない場合、成功報酬は発生せず、HWMは更新されません。

*2 成功報酬控除前、1万口当たり。計算期間の末日の場合は収益分配金額を控除前

成功報酬の詳しい内容については目論見書をご確認ください。

・おおぶねJAPAN(日本選抜)

ファンドの純資産総額に対し年0.88%(税抜0.8%)の率を乗じた額

※ファンドの計算期間を通じて毎日計上され、毎計算期間末(但しおおぶね米国は半期毎)または信託終了のときに投資信託財産中から支払われます。

<監査費用/印刷費用>

・長期厳選投資 おおぶね(米国株式)

ファンドの純資産総額に対して年率0.0033%(税抜0.003%)を乗じた額(但し印刷費用を除く)

・おおぶね グローバル(長期厳選)

ファンドの純資産総額に対して年率0.11%(税抜0.1%)を上限とする額

・おおぶねJAPAN(日本選抜)

ファンドの純資産総額に対して年率0.11%(税抜0.1%)を上限とする額

※ファンドの計算期間を通じて毎日計上され、ファンドの基準価額に反映されます。毎計算期末または信託終了の時に、投資信託財産中から支払われます。

<その他の費用・手数料>

・長期厳選投資 おおぶね(米国株式)

投資信託財産に関する租税、信託事務の処理に要する諸費用等が投資信託財産中から支払われます。

・おおぶね グローバル(長期厳選)

投資信託財産に関する租税、信託事務の処理に要する諸費用等が投資信託財産中から支払われます。

・おおぶねJAPAN(日本選抜)

投資信託財産に関する租税、信託事務の処理に要する諸費用等が投資信託財産中から支払われます。

※運用状況により変動するため、事前に料率、上限額等を表示することができません。

(注)ファンドの費用の合計額は、投資者の皆様がファンドを保有する期間等に応じて異なりますので、表示することができません。

NVIC(農林中金バリューインベストメンツ)最高投資責任者。

1992年京大法学部卒、ロンドンビジネススクールファイナンス学修士(Master in Finance)修了。

日本長期信用銀行入行。長銀証券、UBS証券を経て2003年に農林中央金庫入庫。2007年より「長期厳選投資ファンド」の運用を始める。2014年から現職。日本における長期厳選投資のパイオニアであり、バフェット流の投資を行う数少ないファンドマネージャー。機関投資家向け投資において実績を積んだその運用哲学と手法をもとに個人向けにも「おおぶね」ファンドシリーズを展開している。

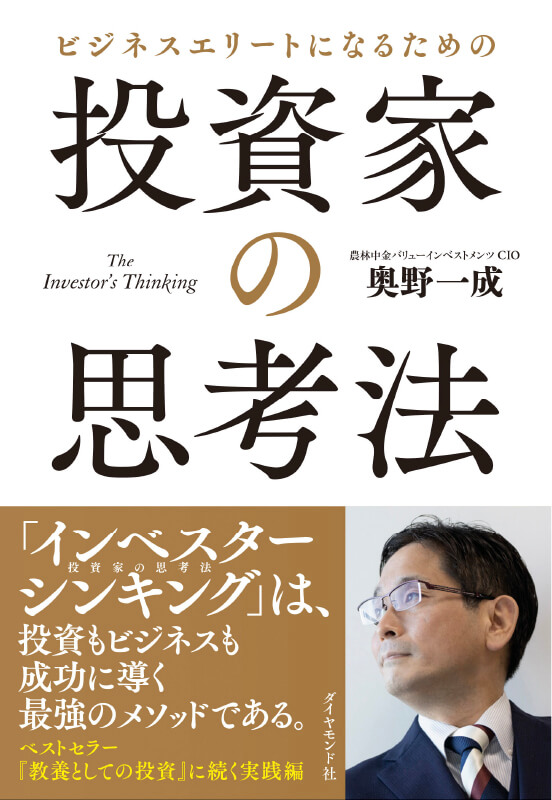

投資家の思考法 The Inverstor’s Thinking

投資家の思考法を誰もが実践しやすいように紐解いたビジネスパーソン向けの体系書。「投資家の思考法」はビジネスの本質を見抜き、視座を高めて付加価値を上げるための技術であり、投資実践者のみならず、全ビジネスパーソンが、ビジネスエリートになるために重要な思考の武器になる。

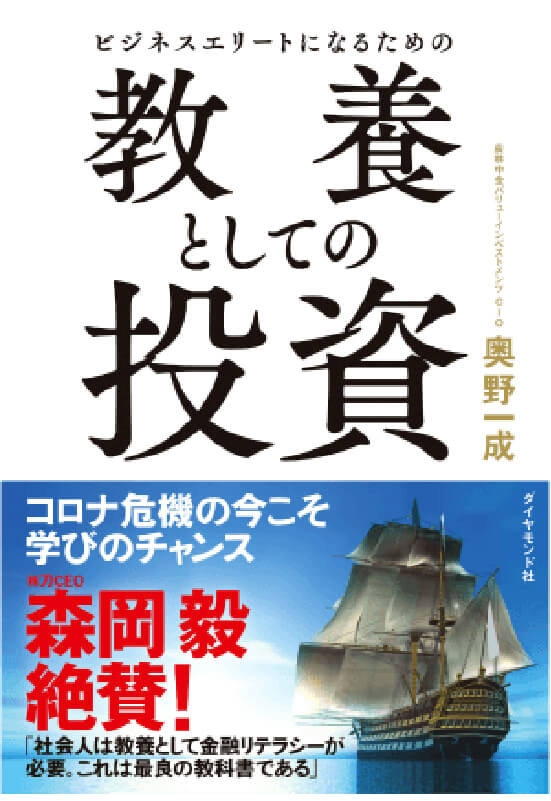

ビジネスエリートに

なるための

教養としての投資

15歳から学ぶお金の教養 先生、お金持ちになるには

どうしたらいいですか?

Newspicks 投資×教養エンタテインメント番組「INVESTORS」出演。京都大学、ゼロ高などで投資講義。日本経済新聞、ダイヤモンド、日経TRENDY、BS12「賢者の選択」など出演多数。

20年7月 フジテレビ「ビジネスStyle」

20年7月 日経マネー9月号

20年5月 日経CNBC「朝EXPRESS」

20年5月 ダイヤモンド・オンライン

20年5月 日経WOMAN

19年11月 日本経済新聞

19年9月 日経トレンディ10月号

19年8月 ダイヤモンド・オンライン

19年8月 日経クロストレンド

19年7月 週刊エコノミスト

19年6月 ダイヤモンド・オンライン

19年6月 BS「賢者の選択」(日経CNBCなど)

19年6月 日経クロストレンド

19年6月 日経トレンディ

19年6月 BSジャパン「日経モーニングプラス」

19年5月 日経マネー7月

号他多数出演

常に一定の投資金額を定期的に購入する方法です。株価が安いときに多く買い、株価が高いときに少なく買うことができるため、平均購入単価を抑えることが期待できます。

※上記は過去のデータであり、将来の運用成果を保証または示唆するものではありません。

※上記は過去のデータであり、将来の運用成果を保証または示唆するものではありません。 ※上記は過去のデータであり、将来の運用成果を保証または示唆するものではありません。

※上記は過去のデータであり、将来の運用成果を保証または示唆するものではありません。 ※上記は過去のデータであり、将来の運用成果を保証または示唆するものではありません。

※上記は過去のデータであり、将来の運用成果を保証または示唆するものではありません。

上場企業数約6,000社から

20〜30社程度を厳選※

※長期厳選投資おおぶねの場合